2018年悄然而至,我国新能源汽车市场经过多年的孕育和发展,有了巨大的进步,补贴依赖性逐步降低,技术水平逐步提升,整个行业正向着更健康有序的方向迈进。

业内有消息称,2020年我国新能源汽车BMS市场容量将达170亿元。如此庞大的市场也吸引了无数企业争抢这份“大蛋糕”。BMS是动力电池的“大脑”,经营管理、维护、监控电池各个模块,肩负着防止电池过充过放电、延长电池使用寿命、帮助电池正常运行的重任。作为衔接电池组、整车系统和电机的重要纽带,电池管理系统BMS的重要性不言而喻,BMS是动力电池组的核心技术,也是整车企业最为关注的环节。

笔者就我国BMS市场现状与趋势进行了分析,力争找到未来BMS市场发展方向与行业规律。

电池厂自营BMS更具有市场竞争力

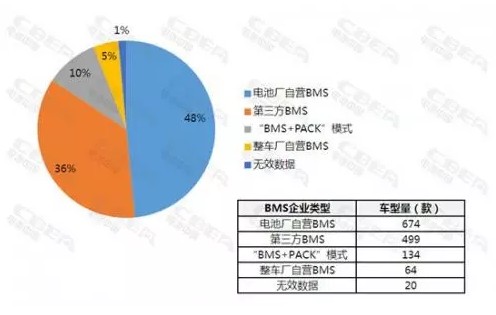

通过整理2017年1-11月装机量数据,找到目前在产的1391款不同车型,查看其对应的BMS企业。我国BMS企业大体分为4种类型:电池厂自营BMS、第三方BMS、“BMS+PACK”模式和整车厂自营BMS。通过研究分析如下:

图1:2017年1-11月在产的车型中BMS各类企业占车型量

数据来源:动力电池应用分会研究部整理制作

1.电池厂自营BMS:这类属于电池厂自己经营BMS业务,装配给电池厂自产的电池。总车型中该类占比48%,有674款车型,是目前BMS市场的主力。目前国内第一梯队动力电池企业,宁德时代、中信国安盟固利、国轩高科、微宏动力等均有涉足,掌握整套核心技术优势,具有很强的市场竞争力。

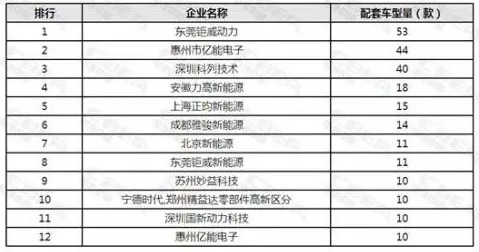

图2:电池厂自营BMS类占车型量排行前10家企业

数据来源:动力电池应用分会研究部整理制作

电池厂自营BMS业务,首先,能及时检测出电池的性能和存在的问题,从而迅速地调整电池生产各环节,提高电池性能;再次,电池厂可以更好地了解自身电池各项指标与性能,有利于建立更高效的BMS系统;第三,电池厂自营BMS可以更好地控制BMS成本,极大地增加电池产品的竞争力。总而言之,电池厂自营BMS是非常“聪明”的选择。

2.第三方BMS:这类BMS企业单独经营BMS业务。总车型中该类占比36%,有499款车型,代表企业有东莞钜威动力、惠州市亿能电子、深圳科列技术等企业。

图3: 第三方BMS类占车型量排行前10家企业

数据来源:动力电池应用分会研究部整理制作

“术业有专攻”,BMS技术壁垒较高,独立并有一定经验资质的BMS企业在市场中专业性强,值得信赖,和车厂维持着非常稳定的合作关系,市场份额也比较稳定。

3.“BMS+PACK”模式,这类BMS企业既经营BMS业务又经营PACK业务。总车型中该类占比10%,有134款车型,南京创源天地、北京普莱德均有涉足。

图4: “BMS+PACK”模式类占车型量排行前10家企业

数据来源:动力电池应用分会研究部整理制作

对PACK企业而言,根据整车厂提出的要求,通过BMS把控动力电池性能,得到更及时的反馈信息后优化PACK是其拓展BMS业务的初衷。当PACK的定制属性经过BMS的高技术壁垒加成,会使其能更好地满足整车厂对BMS的需求。

4.整车厂自营BMS:这类属于车厂自己经营的BMS业务,装配给车厂自身。总车型中该类占比5%,有64款车型,以比亚迪、北京新能源、中通客车为代表的企业,均对BMS进行研发,除了掌握核心技术外,在成本方面较其他企业也有较强的市场竞争力。

图5: 整车厂自营BMS类占车型量排行前8家企业

数据来源:动力电池应用分会研究部整理制作

值得注意的是,整车企业一般对电芯的参与较少,主要都是通过兼购、并购、战略合作等方面进入,而BMS是这些企业重点考虑的因素。想把整车BMS延伸到电池BMS,是整车企业掌握BMS主动权主要原因。

宁德时代配套259款车型,装机量5.26GWh居首

下面来集中分析我国装机量排行前5的BMS企业,看一下他们情况究竟如何。

图6:2017年1-11月装机量总量排行前五的BMS企业

数据来源:动力电池应用分会研究部整理制作

首先,电池厂自营BMS的企业占据了第一、第三名位置。排名第一的宁德时代新能源科技股份有限公司,主要适配车型为客车,采用电池材料为磷酸铁锂,电池外形主要为方形。排名第三的深圳沃特玛电池有限公司,主要适配车型在客车和专用车领域都有分布,电池材料均为磷酸铁锂,电池外形主要为圆柱形。

其次,整车厂自营BMS的企业占据第二、四名位置。排名第二的比亚迪汽车工业有限公司,在乘用车、客车、专用车领域基本均有适配车型,电池材料以磷酸铁锂为主,电池外形为方形。排名第四的北京新能源汽车股份有限公司,主要适配车型为乘用车,电池材料以三元为主,电池外形主要为方形和软包。

最后,“BMS+PACK”模式的企业占据第五名的是上海捷能汽车技术有限公司的BMS业务,主要适配车型为乘用车,电池材料以三元为主,电池外形主要为方形和软包。

随着国内新能源汽车产销量的逐渐增长,技术及工艺的成熟,BMS价格将会呈现下降的趋势,未来市场空间在增大的同时,企业的利润也会呈现下降的趋势。具有核心技术优势的第三方BMS企业将会逐渐占据较多的市场份额,而整车厂及电池厂将会进一布侵蚀第三方BMS的市场份额。